原料藥加持,華海藥業Q3凈利潤增長109.55%!普洛藥業“CDMO升級”大趨勢? 來源:藥智網|弎 2020年Q1至Q3化學原料藥板塊整體營收同比增長3.45%(-10.43pct),歸母凈利潤同比增長8.74%(-8.61pct),扣非凈利潤同比增長11.37%(+3.78pct)。Q3化學原料藥板塊

原料藥加持,華海藥業Q3凈利潤增長109.55%!普洛藥業“CDMO升級”大趨勢?

來源:藥智網|弎

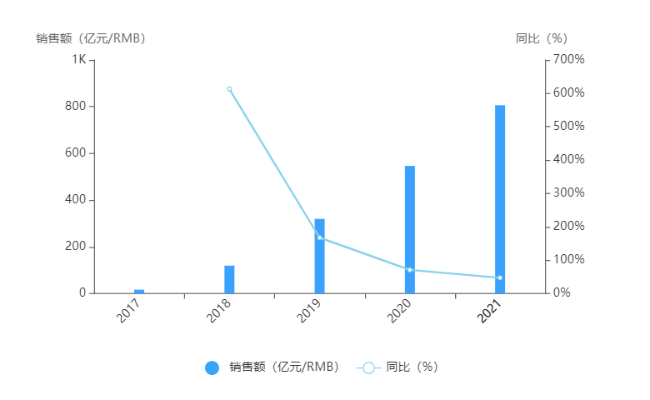

2020年Q1至Q3化學原料藥板塊整體營收同比增長3.45%(-10.43pct),歸母凈利潤同比增長8.74%(-8.61pct),扣非凈利潤同比增長11.37%(+3.78pct)。Q3化學原料藥板塊整體營收同比增長4.67%(-5.38pct),歸母凈利潤同比增長3.11%(-22.06pct),扣非后凈利潤同比增長-5.50%(-31.14pct)。

2020年Q1至Q3特色原料藥板塊總收入221.64億元(+15.58%),扣非凈利潤36.68億元(+42.64%),繼續保持快速增長。雖增速有所放緩,但主要是受匯兌損益、環比高基數、疫情引發客戶采購節奏變化等非經營性因素影響,且較之原料藥整體增速差距依舊巨大。

延伸(制劑)和升級(CDMO)的趨勢加持下

特色原料藥企業盈利飛漲

從特色原料藥各家企業來看,九洲藥業、博瑞醫藥、奧翔藥業、仙琚制藥和富祥藥業等6家企業的收入增速較去年同期提升,其中九洲藥業、博瑞醫藥和富祥藥業等4家的扣非凈利潤同樣加速增長。盡管部分企業收入利潤增速有所放緩,但從絕對增速水平來看,繼續保持快速增長。

12家特色原料藥企業Q3營收與凈利潤增長情況圖表

12家特色原料藥企業2018-2020Q3營收對比

12家特色原料藥企業2018-2020Q3凈利潤對比

來源:中泰證券研究所

2020年前三季度,12家企業的收入增速均值為23.18%,扣非凈利潤增速均值為43.45%。我們認為增速水平會受到基數問題有所波動;而API行業的景氣,全球產能轉移的大邏輯,以及產業鏈外部的延伸(制劑)和升級(CDMO)趨勢沒有發生變化,中長期行業邏輯的逐步兌現值得期待。

板塊整體來看,各項經營指標均穩步向好。收入利潤保持快速增長,盈利水平穩步提升。毛利率、凈利率、ROE三者均實現穩步提升。2020年前三季度板塊毛利率為46.92%,同比2018-2019連續兩年穩步提升(分別為43.98%和46.04%)。

2018-2019API行業板塊Q3毛利率變化圖

來源:中泰證券研究所

據相關報道顯示,特色原料藥盈利水平的提升或許有三方面因素影響最為重要:

1)API產業鏈在環保趨嚴、集采高標準的行業背景下,價值回歸,盈利水平提升。

2)高端市場、高毛利產品占比提升,結構升級。

3)制劑等業務占比提升。

而這系列數據均顯示了目前的原料藥行業在產業鏈外部的延伸(制劑)和升級(CDMO)的趨勢加持下,已初現成效,絕大部分相關企業也在抓緊布局。

轉型制劑代表

華海藥業將實現品種收入翻倍?

以華海藥業為例,在2003年,華海藥業產品基本均為原料藥和中間體,而且普利類產品銷售占比在70%以上,產品非常單一。到了2019年華海藥業成品藥銷售就占比47.96%,原料藥及中間體銷售僅占比46%,制劑板塊成功代替其他業務成為了重點。

2020年華海藥業整體營收及扣非凈利雙項快速增長,核心利潤貢獻度達97.5%,主要歸功于三者:

國內制劑方面,公司依托集采中選快速提升市場覆蓋率,國內制劑業務大幅增長;

原料藥方面,沙坦類產品CEP增速恢復,帶動銷售大增。

銷量增長促進成本攤薄,疊加集采帶來的銷售費用節省,帶動利潤提升。

作為國內首家通過美國FDA制劑認證的企業,目前的華海藥業具有中間體、原料藥、制劑一體化的完整產業鏈,成為了“制劑”延伸最好的代表企業。

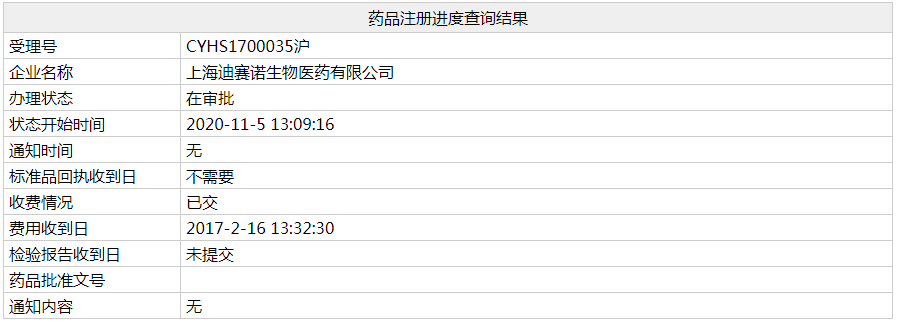

另外,華海藥業成品藥板塊今年也頻頻爆出好消息,子公司華博生物的“重組人血管內皮生長因子受體-抗體融合蛋白眼用注射液”(HB002.1M)收到國家藥監局NMPA核準簽發的三個新增適應癥的臨床試驗許可,子公司華博生物與華奧泰適應癥為晚期惡性實體腫瘤的HOT-1030注射液獲得藥物臨床試驗許可。

華海藥業更是計劃未來三年內,每年申報15-20個品種,其中內部申報8-10個,海外轉報8-10個。并隨著FDA禁令解除,華海藥業極可能在已經擁有60多個美國ANDA文號,17個產品在美國市占率居前的情況下,實現現有品種的收入翻倍。

可以說目前的華海藥業在原料藥恢復增長動力的加持下,制劑產品覆蓋率也逐年提升,多年以來歷經艱辛趟過的路,充分證明了原料藥企業轉型制劑擴展的必要性與可行性。當然制劑板塊成功的前提條件必不可少,例如華海藥業的HOT-1030注射液雖被核準同意進行臨床試驗,但僅到目前階段,就在該產品公司累計投入研發費用約3487萬元,更別說截止目前為止華海藥業在制劑板塊的所有研發投入。

轉型決心固然重要,“制劑”延伸固然前途向好,但僅資金投入這一點上就不是所有的原料藥企都能滿足,所以如何找到適合自身特色的轉型之路才是大多數原料藥企業的首要任務。

普洛藥業“CDMO升級”

中長期原料藥-制劑一體化戰略得到市場看好

與華海藥業則不同,普洛藥業選擇的方向則是偏向“CDMO升級”方向,截止2020年,疫情擾動疊加烏苯美司從醫保移除的影響,普洛藥業原料藥及制劑業務增速相對較低,但CDMO業績的高速增長很大程度上展現了特色原料藥另一個發展方向的營收能力與抗風險能力。

普洛藥業在Q3收入基本持平情況下,歸母凈利潤同比增長33.08%,或許來自于業務結構調整,毛利率更高的CDMO業務加速放量得到驗證。Q3財務費用大幅增加預計與匯兌損益有關,中長期有望繼續受益于CDMO業務驅動。

與此同時,普洛藥業CDMO業務以高端獸藥為核心,與碩騰、默克等頭部獸藥企業保持長期合作,客戶粘性強、盈利能力高。為優化資源配置,做強CDMO,公司受讓控股子公司持有的上海裕緣生物公司100%股權。并擬新建1個CDMO標準化車間及4個原料藥車間進一步擴充產能。CDMO業務已實現從原來“起始原料藥+注冊中間體”為主的產業模式向“注冊中間體+原料藥”為主的產業模式轉變,毛利率預計40%,中長期增速可期。

加之,制劑方面新藥研發進展順利,中長期原料藥-制劑一體化戰略的得到市場看好:

一類新藥索法地爾用于治療急性缺血性腦卒中的2期臨床試驗已完成,目前3期臨床試驗已通過倫理委員會批準;

鹽酸安非他酮緩釋片已于FDA獲批,隨著產能釋放將帶來制劑板塊收入增長。

普洛藥業目前拳頭板塊主要依照CDMO>API及中間體>制劑的方向發展,但長期戰略規劃下,必定會有著制劑板塊投入及收入逐年增長,且隨著產業模式轉變深入,有望帶動公司整體凈利潤大幅上漲,中長期前景無限,符合市場發展規律。

總結

如果說2019年是特色原料藥企業各項業務及業績快速增長的元年,那么2020年無疑就是特色原料藥行業百尺竿頭更進一步的一年。

責任編輯|青霉素

聲明:本文觀點僅代表作者本人,不代表藥智網立場,歡迎在留言區交流補充;如需轉載,請務必注明文章作者和來源。

本文來源:藥智 作者:小編 免責聲明:該文章版權歸原作者所有,僅代表作者觀點,轉載目的在于傳遞更多信息,并不代表“醫藥行”認同其觀點和對其真實性負責。如涉及作品內容、版權和其他問題,請在30日內與我們聯系

客服微v信:

客服微v信:

京公網安備 11010802031568號

京公網安備 11010802031568號